【事项名称】

汇算清缴结算多缴退抵税

【申请条件】

实行分期预缴、按期汇算结算的纳税人,在清算过程中形成的多缴税款,可以向税务机关申请办理退抵税费。

以下业务也属于汇算清缴结算多缴退抵税:

1.“营改增”试点纳税人提供应税服务,按照国家有关营业税政策规定差额征收营业税的,因取得的全部价款和价外费用不足以抵减允许扣除项目金额,截至本地区试点实施之日尚未扣除的部分,不得在计算试点纳税人本地区试点实施之日后的销售额时予以抵减,应当向原主管地税机关申请退还营业税。

2.对房产税、城镇土地税税源信息修改,以及增值税、消费税申报税款小于预缴税款,导致发生多缴税款。

3.税人在批准临时占用耕地的期限内恢复所占耕地原状的,全额退还已缴纳的耕地占用税。

4.在依法办理土地、房屋权属登记前,权属转移合同、权属转移合同性质凭证不生效、无效、被撤销或者被解除的以及符合财政部 税务总局公告2021年第23号第五条第四款规定的,纳税人可以向税务机关申请退还已缴纳的契税,税务机关应当依法办理。

【设定依据】

1.《中华人民共和国税收征收管理法》第五十一条

纳税人超过应纳税额缴纳的税款,税务机关发现后应当立即退还;纳税人自结算缴纳税款之日起三年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息,税务机关及时查实后应当立即退还;涉及从国库中退库的,依照法律、行政法规有关国库管理的规定退还。

2.《中华人民共和国税收征收管理法实施细则》第七十八条、第七十九条

第七十八条 税务机关发现纳税人多缴税款的,应当自发现之日起10日内办理退还手续;纳税人发现多缴税款,要求退还的,税务机关应当自接到纳税人退还申请之日起30日内查实并办理退还手续。 税收征管法第五十一条规定的加算银行同期存款利息的多缴税款退税,不包括依法预缴税款形成的结算退税、出口退税和各种减免退税。 退税利息按照税务机关办理退税手续当天中国人民银行规定的活期存款利率计算。

第七十九条 当纳税人既有应退税款又有欠缴税款的,税务机关可以将应退税款和利息先抵扣欠缴税款;抵扣后有余额的,退还纳税人。

【办理材料】

| 序号 | 材料名称 | 数量 | 备注 | |

| 1 | 《退(抵)税申请表》 | 4份 | ||

| 有以下情形的,还应提供相应材料 | ||||

| 适用情形 | 材料名称 | 数量 | 备注 | |

| 土地增值税清算原因导致多缴企业所得税的退税 | 房地产企业是否存在后续开发项目的说明 | 1份 | ||

| 房地产项目缴纳的土地增值税总额、项目 销售收入总额、项目年度销售收入额、 各年度应分摊的土地增值税和已经税前 扣除的土地增值税、各年度的适用税率 的书面说明 | 1份 | |||

| 纳税人在批准临时占用耕地 期限内恢复所占耕地原状的 耕地占用税退税 | 复垦验收合格确认书复印件 | 1份 | ||

| 在依法办理土地、房屋权属登记前,权属转移合同或合同性质凭证不生效、无效、被撤销或者被解除的契税退税 | 合同或合同性质凭证不生效、无效、被撤销 或者被解除的证明材料原件及复印件 | 1份 | 原件查验后退回 | |

| 因人民法院判决或者仲裁委员会裁决的契税退税 | 人民法院、仲裁委员会的生效法律文书原件 及复印件 | 1份 | 原件查验后退回 | |

| 在出让土地使用权交付时,因容积率调整或实际交付面积小于合同约定面积需退还土地出让价款的契税退税;或在新建商品房交付时,因实际交付面积小于合同约定面积需返还房价款的契税退税 | 补充合同(协议)和退款凭证原件及复印件 | 1份 | 原件查验后退回 | |

| 因特殊情况不能退至纳税人、扣缴义务人原缴款账户 | 由于特殊情况不能退至纳税人、扣缴义务人 原缴款账户的书面说明,相关证明资料,和 指定接受退税的其他账户及接受退税单位(人)名称的资料 | 1份 | 符合条件调阅复用,免于重复提供 | |

| 其他税务机关无法获取相关 记载应退税款内容的资料或完税证明 | 纳税人完税费(缴款)凭证复印件、税务机 关认可的其他记载应退税款内容的资料 | 1份 | ||

【办理地点】

2.电子税务局

3.最多跑一次

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

个人所得税综合所得汇算清缴退税10个工作日;个人所得税手续费退费6个工作日;

其余汇算清缴结算多缴退抵税:先准后核,即时发放《税务事项通知书》

【联系电话】

12366

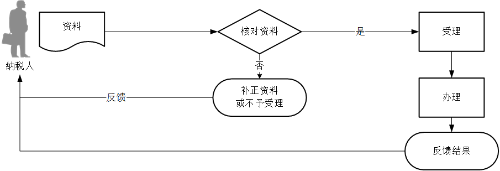

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.独立核算的发、供电企业当期销项税额小于进项税额不足抵扣,或应纳税额小于发、供电环节预缴增值税税额形成多缴增值税时,其不足抵扣部分和多交增值税税额可结转下期抵扣或抵减下期应纳税额。

6.2021年度企业所得税汇算清缴起,纳税人在纳税年度内预缴企业所得税税款超过汇算清缴应纳税款的,纳税人应及时申请退税,主管税务机关应及时按有关规定办理退税,不再抵缴其下一年度应缴企业所得税税款。

7.纳税人既有应退税款又有欠缴税款的,税务机关可以将应退税款和利息先抵扣欠缴的税款;抵扣后有余额的,退还纳税人。

8.“调阅复用”是指纳税人在办理该项业务时,对存在重复报送情况的证明材料,通过调阅税务机关已经留存纳税人之前已提交的证明材料作为审核时的证明或佐证资料。