【事项名称】

单一投资基金核算的合伙制创业投资企业个人所得税扣缴申报

【申请条件】

创投企业可以选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的所得计算个人所得税应纳税额。

个人合伙人按照其应从基金年度股权转让所得中分得的份额计算其应纳税额,并由创投企业在次年3月31日前代扣代缴个人所得税,填报《单一投资基金核算的合伙制创业投资企业个人所得税扣缴申报表》,并向税务机关纳税申报。

【设定依据】

1.《中华人民共和国税收征收管理法》第二十五条第二款

纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报,报送纳税申报表、财务会计报表以及税务机关根据实际需要要求纳税人报送的其他纳税资料。

2.《中华人民共和国个人所得税法》第十条第二款

扣缴义务人应当按照国家规定办理全员全额扣缴申报,并向纳税人提供其个人所得和已扣缴税款等信息。

3.《中华人民共和国个人所得税法实施条例》第二十四条、第二十六条

第二十四条 扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备查。 前款所称支付,包括现金支付、汇拨支付、转账支付和以有价证券、实物以及其他形式的支付。

第二十六条 个人所得税法第十条第二款所称全员全额扣缴申报,是指扣缴义务人在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

4.《财政部 税务总局 发展改革委 证监会关于创业投资企业个人合伙人所得税政策问题的通知》(财税〔2019〕8号)全文

【办理材料】

序号 | 材料名称 | 数量 | 备注 |

1 | 2份 | ||

2 | 1份 |

【办理地点】

2.此事项可同城通办

3.最多跑一次

【办理机构】

扣缴义务人主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

12366

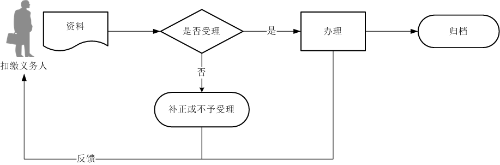

【办理流程】

【扣缴义务人注意事项】

1.扣缴义务人对报送材料的真实性和合法性承担责任。

2.文书表单可以在办税服务厅领取。

3.税务机关提供“最多跑一次”服务。扣缴义务人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.扣缴义务人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.扣缴义务人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

6.创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

7.创投企业选择按单一投资基金核算的,应当在按规定完成备案的30日内,向主管税务机关进行核算方式备案;未按规定备案的,视同选择按创投企业年度所得整体核算。

8.对选择按单一投资基金核算的合伙制创业投资企业,并已完成合伙制创业投资企业单一投资基金核算方式备案的,在次年3月31日前,按规定向主管税务机关办理年度股权转让所得扣缴申报。

9.个人合伙人按照其应从基金股息红利所得中分得的份额计算其应纳税额,并由创投企业按次代扣代缴个人所得税。

10.创投企业选择按单一投资基金核算或按创投企业年度所得整体核算后,3年内不能变更;满3年需要调整的,应当在满3年的次年1月31日前,重新向主管税务机关备案。

11.纳税期限遇最后一日是法定休假日的,以休假日期满的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。